2019/02/10

確定拠出年金とNISA・つみたてNISAの比較と活用のポイント

昨年(2018年)からつみたてNISAがスタートしました。

2014年にNISA制度が始まって、その後2016年にジュニアNISA、そして2017年から個人型確定拠出年金の対象者拡大など、毎年投資を促す制度の創設や改正が行われています。

このような動きの背景にあるのは、これから公的年金の財政が厳しくなっていくことが予想されるため、国民の自助努力による資産形成を促していこうという政府の意図があるのですが、制度が増えて複雑になり過ぎた感が否めません。

「どのように使っていけばいいのかわからない」という声を聞く機会も多くなっています。

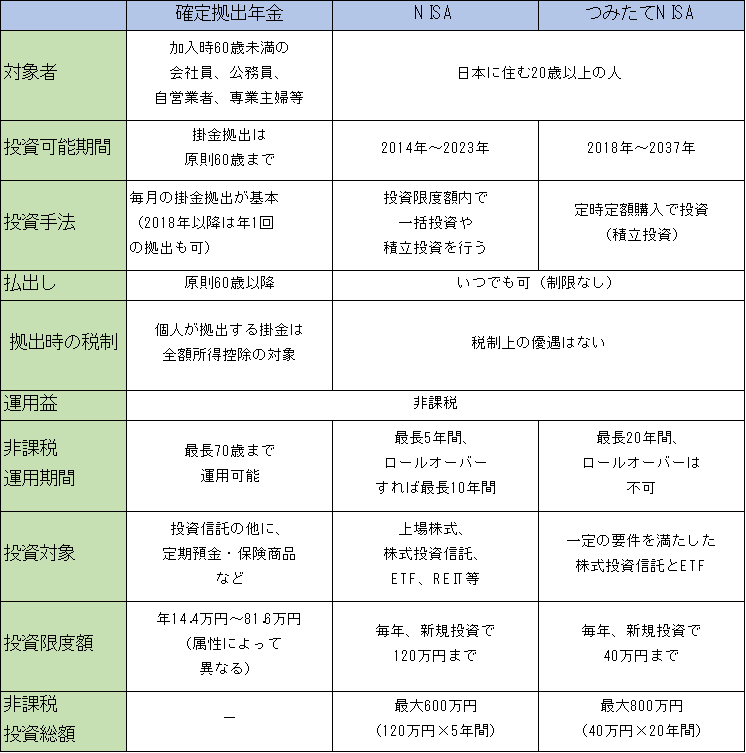

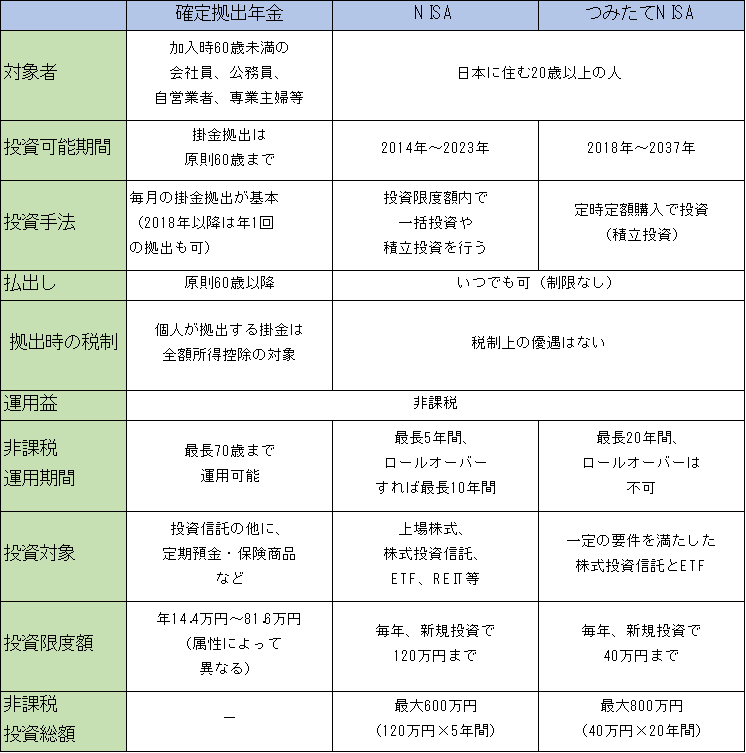

確定拠出年金とNISA・つみたてNISAの比較

そこで今回は確定拠出年金とNISA・つみたてNISAの比較表を作成してみました。

(ジュニアNISAは目的が異なるため除外)

確定拠出年金は60歳まで払出せない

これらの諸制度を使い分けるポイントとして、確定拠出年金は原則60歳まで払い出せないということがあります。

(例外的に払い出せるケースとしては、被災した場合などがあります)

そのため住宅資金や教育資金など60歳までに使う可能性がある資金については、確定拠出年金に振り向けてはいけません。

掛金の全額所得控除が受けられるなど税制優遇が大きいので、ついついその点に目を向けてしまいがちですが、確定拠出年金の60歳まで払い出せない欠点を忘れないようにしましょう。

いつでも払い出すことができるNISAとつみたてNISA

一方で、NISAやつみたてNISAはいつでも払い出すことができます。

そのためこれから住宅購入を予定している場合や、子供がいて教育資金等の資金繰りに不安が残る場合は、NISAやつみたてNISAを使ったほうがいいでしょう。

教育資金の準備については目的が違うので表には掲載していませんが、近年の超低金利の状況においては、学資保険(こども保険)や終身保険・養老保険等の貯蓄性の保険には全くと言っていいほど魅力がありません。

その代わりとして、最近は外貨建て保険を使うケースも増えていますが、必要な時期がはっきりと決まっている教育資金の準備に、為替リスクを抱える外貨建て保険を使うことはギャンブルです。そのため保険を使って教育資金の準備を行うことは選択肢から外すべきだと思います。

実際にマイナス金利導入以降は、私のところに相談に来られるお客様に対して、教育資金準備で保険の活用を勧めたことは一度もありません。

近年の消費者物価の伸び以上に、教育費がインフレ傾向にあることを加味して考えると、低リスクタイプの商品を選んで投資信託の積立を行うほうが良いと思います。そのためジュニアNISAは有力な選択肢になりますね。

手元にまとまった資金がある場合はNISA

NISAとつみたてNISAは、非課税投資総額だけみればつみたてNISA(800万)のほうが枠は大きいですが、つみたてNISAは定時定額購入(積立)でしか購入することができません。

すでに手元にまとまった資金がある場合は、せっかくの複利効果を活かす意味でも、NISAを使ったほうがいいかもしれません。

複利効果・・・「複利」とは運用において利息に対する利息がつく意味です。

利息が元本に組み込まれるため、時間がたつほどその利息が雪だるまのようにつみあがって大きくなるというもので、このような利息が利息を生む効果を「複利効果」と呼びます。

いずれにしてもライフプランを作成して60歳までの資金繰りなどの確認をしつつ、どの制度が自分に合っているのかを判断していくことが大切になります。

昨年(2018年)からつみたてNISAがスタートしました。

2014年にNISA制度が始まって、その後2016年にジュニアNISA、そして2017年から個人型確定拠出年金の対象者拡大など、毎年投資を促す制度の創設や改正が行われています。

このような動きの背景にあるのは、これから公的年金の財政が厳しくなっていくことが予想されるため、国民の自助努力による資産形成を促していこうという政府の意図があるのですが、制度が増えて複雑になり過ぎた感が否めません。

「どのように使っていけばいいのかわからない」という声を聞く機会も多くなっています。

確定拠出年金とNISA・つみたてNISAの比較

そこで今回は確定拠出年金とNISA・つみたてNISAの比較表を作成してみました。

(ジュニアNISAは目的が異なるため除外)

確定拠出年金は60歳まで払出せない

これらの諸制度を使い分けるポイントとして、確定拠出年金は原則60歳まで払い出せないということがあります。

(例外的に払い出せるケースとしては、被災した場合などがあります)

そのため住宅資金や教育資金など60歳までに使う可能性がある資金については、確定拠出年金に振り向けてはいけません。

掛金の全額所得控除が受けられるなど税制優遇が大きいので、ついついその点に目を向けてしまいがちですが、確定拠出年金の60歳まで払い出せない欠点を忘れないようにしましょう。

いつでも払い出すことができるNISAとつみたてNISA

一方で、NISAやつみたてNISAはいつでも払い出すことができます。

そのためこれから住宅購入を予定している場合や、子供がいて教育資金等の資金繰りに不安が残る場合は、NISAやつみたてNISAを使ったほうがいいでしょう。

教育資金の準備については目的が違うので表には掲載していませんが、近年の超低金利の状況においては、学資保険(こども保険)や終身保険・養老保険等の貯蓄性の保険には全くと言っていいほど魅力がありません。

その代わりとして、最近は外貨建て保険を使うケースも増えていますが、必要な時期がはっきりと決まっている教育資金の準備に、為替リスクを抱える外貨建て保険を使うことはギャンブルです。そのため保険を使って教育資金の準備を行うことは選択肢から外すべきだと思います。

実際にマイナス金利導入以降は、私のところに相談に来られるお客様に対して、教育資金準備で保険の活用を勧めたことは一度もありません。

近年の消費者物価の伸び以上に、教育費がインフレ傾向にあることを加味して考えると、低リスクタイプの商品を選んで投資信託の積立を行うほうが良いと思います。そのためジュニアNISAは有力な選択肢になりますね。

手元にまとまった資金がある場合はNISA

NISAとつみたてNISAは、非課税投資総額だけみればつみたてNISA(800万)のほうが枠は大きいですが、つみたてNISAは定時定額購入(積立)でしか購入することができません。

すでに手元にまとまった資金がある場合は、せっかくの複利効果を活かす意味でも、NISAを使ったほうがいいかもしれません。

複利効果・・・「複利」とは運用において利息に対する利息がつく意味です。

利息が元本に組み込まれるため、時間がたつほどその利息が雪だるまのようにつみあがって大きくなるというもので、このような利息が利息を生む効果を「複利効果」と呼びます。

いずれにしてもライフプランを作成して60歳までの資金繰りなどの確認をしつつ、どの制度が自分に合っているのかを判断していくことが大切になります。

すべての著作権は(株)大洋不動産に帰属しています。無断転載は固くお断りいたします。