2022/11/10

米国株は長期的に冬の時代を迎えると考える理由

昨年(2021年)までの様相とは打って変わって、今年(2022年)年初からの米国株式市場はNYダウ工業株30種が-20.9%、S&P500指数は-18.1%、ナスダック総合指数に至っては-32.4%になるなど大幅な調整を余儀なくされています(現地通貨ベース)。

近年日本の投資家は米国株偏重の傾向があります。

現在は円安によって多少なりとも救われているものの、仮に今後為替が円高の方向に振れることがあれば、 米国の投資家と同じように強烈な痛みを味わうことになるでしょう。

足元の金融機関の販売傾向を見ていると、米国株集中の状況から多少は分散の方向に意識を変えつつあるのか、世界株式インデックスなどへの投資も増えています。

しかし、その世界株式インデックスも米国株のウエイトが高いため、米国株に偏っている状況に大きな変化はありません。

それでも物価上昇は続く

個人的な考えになりますが、2020年代は米国株にとって冬の時代になると予想しています。今回はそのように予想する理由について解説したいと思います。

米国株が長期的に低迷すると考える理由の1番目はインフレです。

2022年9月期の米国の消費者物価指数は対前年同月比で8.2%上昇しました。

1981年11月以来の大きさとなった6月の9.1%上昇から比べれば鈍化しているものの、市場予想を上回るインフレが続いています。

今後については数字上の伸びという面ではインフレ率は下がっていくと思われますが、新型コロナウイルスによるサプライチェーンの混乱や、ロシアのウクライナ侵攻によるエネルギー価格の上昇といった側面以外にも、 労働者不足による賃金の上昇、 住宅価格の上昇に伴い賃料が高騰していることなどから、 FRB が目指すインフレターゲット2%よりも少し高い水準でのインフレが続いていくのではないでしょうか。

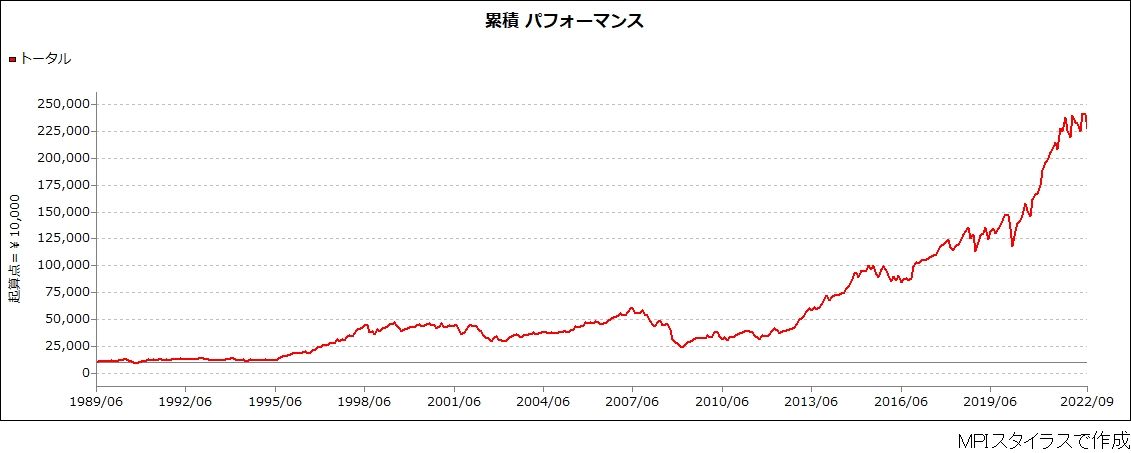

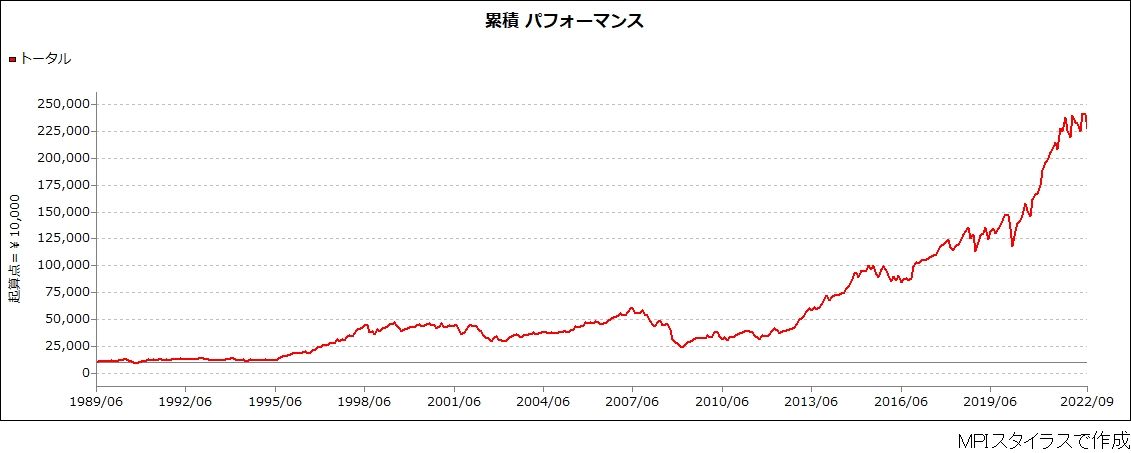

米国株はインフレに弱い?酷似する1970年代

過去の米国株を振り返ってみれば、現在のように原油価格が高騰しインフレが起きていた2000年代前半から中盤にかけては、米国株はほとんど見向きもされないような資産でした。

この時代は金利が高かったことから債券投資に魅力が残っていました。

また、BRICsを中心に新興国が大きく成長した時代で、米国株は新興国株式に比べて相当見劣りするパフォーマンスでした。

そして今回指摘されているのが、最近の状況が1970年代のインフレ時代の状況に似ているのではないかということです。

1971年8月15日にニクソン大統領が突如、金ドル交換の停止を発表しました。

米ドルと各国通貨の交換レートを固定した実質的な金本位制(金を通貨の価値基準とする仕組み)が崩壊し、主要国は中央銀行が自国通貨の量を管理する管理通貨制度に移行したことで、世界的にマネーの供給量が急上昇しました。

その2年後の1973年10月にはエジプトとシリアがイスラエル軍を奇襲攻撃し、第4次中東戦争が勃発しました。

サウジアラビアをはじめとするアラブ諸国の産油国の一部がイスラエル支援国に対するアラブ原油の販売停止又は制限したことで、第1次オイルショックに繋がりました。

マネーの供給量が急増したことでインフレ(=貨幣価値の低下)が起きやすくなっているタイミングで、戦争が勃発したことの影響でエネルギーの流通問題が起きて価格が急騰したストーリーは、新型コロナウイルスへの対処で各国が市場に大量のマネーを供給し、強いインフレが起きているところに、ロシアによるウクライナ侵攻が起きた最近の流れと大変似ています。

その後もインフレが続いた1970年代は「株式の死」と言われたように、米国株式市場は長期停滞しました。とくに成長セクターを中心に、米国株はインフレに対して弱いという傾向があることは頭に入れておいてください。

米国経済の伸びとイノベーション

米国株が長期的に低迷すると考える、もう一つ理由はバリュエーション(投資価値評価)です。

S&P500指数の2022年9月末時点の 予想PERは 15.3倍ですが、これは2004年以降の平均の15.6倍とほぼ同じです。

年初から株価の大幅調整が起きても、過去の平均的な水準と変わらないわけです。

これから景気後退が起きて企業利益が減少する可能性が高いことを踏まえれば、けっして割安な水準まで下がったとは言えません。

また、次のイノベーションが育っていないことも大きな理由です。

過去米国株が大きく伸びたのは大型コンピューターが普及したニフティ・フィフティ相場、一般家庭にコンピューターが普及した90年代半ばから後半にかけてのIT相場、スマートフォンの登場でeコマース(電子商取引)等が拡大した2010年代のFANNG相場ように、人々の生活を大きく変えるようなイノベーションが起きたタイミングです。

自動運転やメタバースなど次のイノベーション候補はいくつもありますが、今のところ人々の生活を一変させるほどのインパクトがあるものはなさそうですし、また、普及するまでには相当程度の時間を要することでしょう。

FRB が長期の経済成長率の見通しを1.8%程度と予想しているように、米国経済はしばらく潜在成長率(2%程度)を下回る低成長が続くのかもしれません。

今回の強烈なインフレで金融緩和の弊害を知ったことからしても、2010年代のようなバリュエーションバブルは期待しないほうがよいと考えています。

昨年(2021年)までの様相とは打って変わって、今年(2022年)年初からの米国株式市場はNYダウ工業株30種が-20.9%、S&P500指数は-18.1%、ナスダック総合指数に至っては-32.4%になるなど大幅な調整を余儀なくされています(現地通貨ベース)。

近年日本の投資家は米国株偏重の傾向があります。

現在は円安によって多少なりとも救われているものの、仮に今後為替が円高の方向に振れることがあれば、 米国の投資家と同じように強烈な痛みを味わうことになるでしょう。

足元の金融機関の販売傾向を見ていると、米国株集中の状況から多少は分散の方向に意識を変えつつあるのか、世界株式インデックスなどへの投資も増えています。

しかし、その世界株式インデックスも米国株のウエイトが高いため、米国株に偏っている状況に大きな変化はありません。

それでも物価上昇は続く

個人的な考えになりますが、2020年代は米国株にとって冬の時代になると予想しています。今回はそのように予想する理由について解説したいと思います。

米国株が長期的に低迷すると考える理由の1番目はインフレです。

2022年9月期の米国の消費者物価指数は対前年同月比で8.2%上昇しました。

1981年11月以来の大きさとなった6月の9.1%上昇から比べれば鈍化しているものの、市場予想を上回るインフレが続いています。

今後については数字上の伸びという面ではインフレ率は下がっていくと思われますが、新型コロナウイルスによるサプライチェーンの混乱や、ロシアのウクライナ侵攻によるエネルギー価格の上昇といった側面以外にも、 労働者不足による賃金の上昇、 住宅価格の上昇に伴い賃料が高騰していることなどから、 FRB が目指すインフレターゲット2%よりも少し高い水準でのインフレが続いていくのではないでしょうか。

米国株はインフレに弱い?酷似する1970年代

過去の米国株を振り返ってみれば、現在のように原油価格が高騰しインフレが起きていた2000年代前半から中盤にかけては、米国株はほとんど見向きもされないような資産でした。

この時代は金利が高かったことから債券投資に魅力が残っていました。

また、BRICsを中心に新興国が大きく成長した時代で、米国株は新興国株式に比べて相当見劣りするパフォーマンスでした。

そして今回指摘されているのが、最近の状況が1970年代のインフレ時代の状況に似ているのではないかということです。

1971年8月15日にニクソン大統領が突如、金ドル交換の停止を発表しました。

米ドルと各国通貨の交換レートを固定した実質的な金本位制(金を通貨の価値基準とする仕組み)が崩壊し、主要国は中央銀行が自国通貨の量を管理する管理通貨制度に移行したことで、世界的にマネーの供給量が急上昇しました。

その2年後の1973年10月にはエジプトとシリアがイスラエル軍を奇襲攻撃し、第4次中東戦争が勃発しました。

サウジアラビアをはじめとするアラブ諸国の産油国の一部がイスラエル支援国に対するアラブ原油の販売停止又は制限したことで、第1次オイルショックに繋がりました。

マネーの供給量が急増したことでインフレ(=貨幣価値の低下)が起きやすくなっているタイミングで、戦争が勃発したことの影響でエネルギーの流通問題が起きて価格が急騰したストーリーは、新型コロナウイルスへの対処で各国が市場に大量のマネーを供給し、強いインフレが起きているところに、ロシアによるウクライナ侵攻が起きた最近の流れと大変似ています。

その後もインフレが続いた1970年代は「株式の死」と言われたように、米国株式市場は長期停滞しました。とくに成長セクターを中心に、米国株はインフレに対して弱いという傾向があることは頭に入れておいてください。

米国経済の伸びとイノベーション

米国株が長期的に低迷すると考える、もう一つ理由はバリュエーション(投資価値評価)です。

S&P500指数の2022年9月末時点の 予想PERは 15.3倍ですが、これは2004年以降の平均の15.6倍とほぼ同じです。

年初から株価の大幅調整が起きても、過去の平均的な水準と変わらないわけです。

これから景気後退が起きて企業利益が減少する可能性が高いことを踏まえれば、けっして割安な水準まで下がったとは言えません。

また、次のイノベーションが育っていないことも大きな理由です。

過去米国株が大きく伸びたのは大型コンピューターが普及したニフティ・フィフティ相場、一般家庭にコンピューターが普及した90年代半ばから後半にかけてのIT相場、スマートフォンの登場でeコマース(電子商取引)等が拡大した2010年代のFANNG相場ように、人々の生活を大きく変えるようなイノベーションが起きたタイミングです。

自動運転やメタバースなど次のイノベーション候補はいくつもありますが、今のところ人々の生活を一変させるほどのインパクトがあるものはなさそうですし、また、普及するまでには相当程度の時間を要することでしょう。

FRB が長期の経済成長率の見通しを1.8%程度と予想しているように、米国経済はしばらく潜在成長率(2%程度)を下回る低成長が続くのかもしれません。

今回の強烈なインフレで金融緩和の弊害を知ったことからしても、2010年代のようなバリュエーションバブルは期待しないほうがよいと考えています。

すべての著作権は(株)大洋不動産に帰属しています。無断転載は固くお断りいたします。