2024/02/10

金融引き締めの影響で米国経済は悪化しつつあり、米国株集中投資のリスクが高まっている。

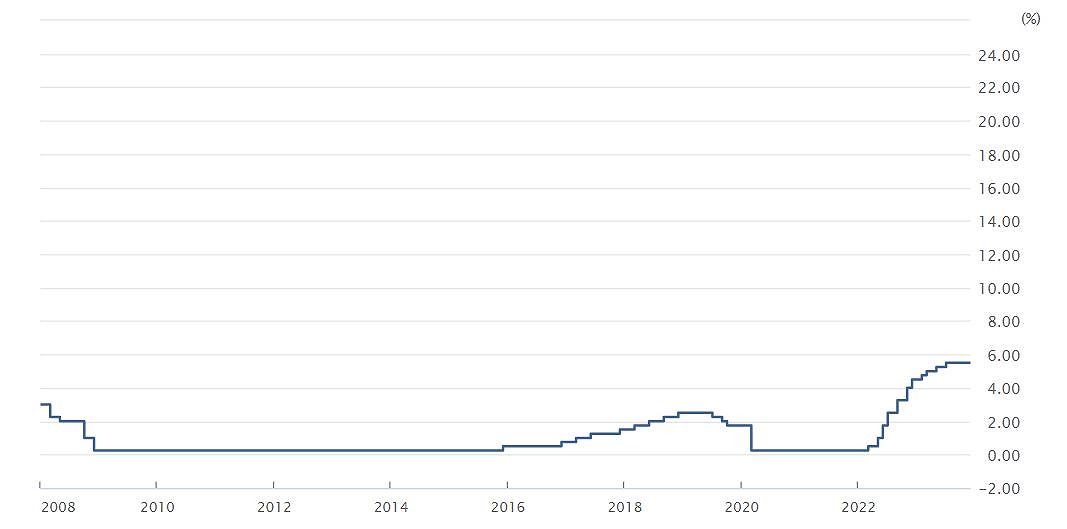

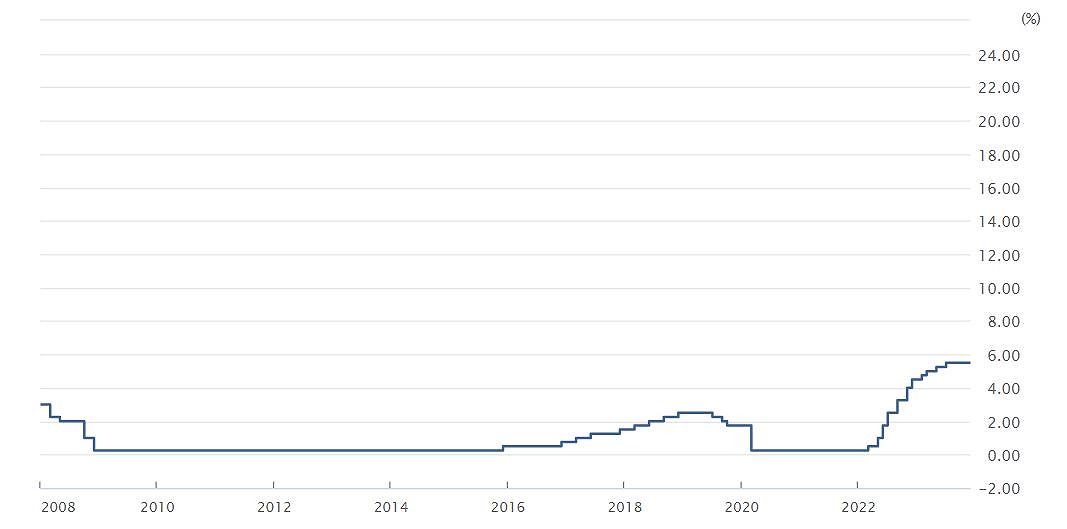

米国FRBは高止まりするインフレへの対応で、2023年は合計4回の政策金利の引き上げを行いました。2023年1月時点の政策金利4.5%から7月には5.5%まで引き上げられ、これ以上の利上げは行われなかったため、これで利上げのピークを迎えたものとして市場参加者の間では考えられています。

<米国の政策金利推移>

データ出所:外為ドットコム

2023年の株式市場は生成AI関連銘柄が牽引

昨年(2023年)の年初の段階では急激な金利上昇の影響で、年後半には株式市場に向かい風が吹くのではないかという予想が優勢でしたが、9月に金利急上昇の影響で株式市場が一旦調整した時期を除けば、思いのほか堅調に推移したといえるでしょう。

この背景には生成AIへの期待から関連銘柄が買われたこと。

また、来年以降の利下げへの期待感が大きく、期待先行で買われたことがあります。

インフレ・金利上昇で厳しくなりつつある米国の家計

しかし、足元の米国経済には政策金利引き上げの影響がさまざまなところで出始めており、2024年中に景気後退に陥る可能性もまだ残されていると思います。

そこで今回は米国経済に見られる変調の兆しをいくつかご紹介します。

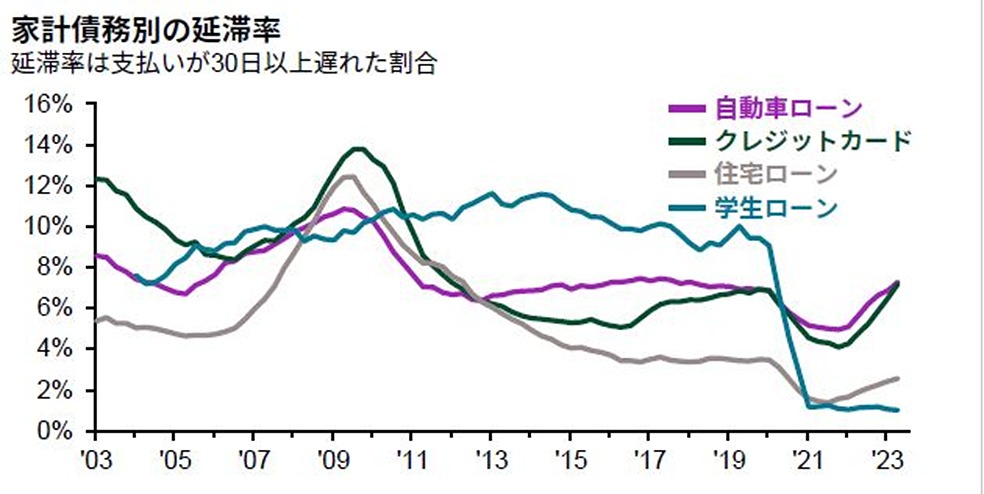

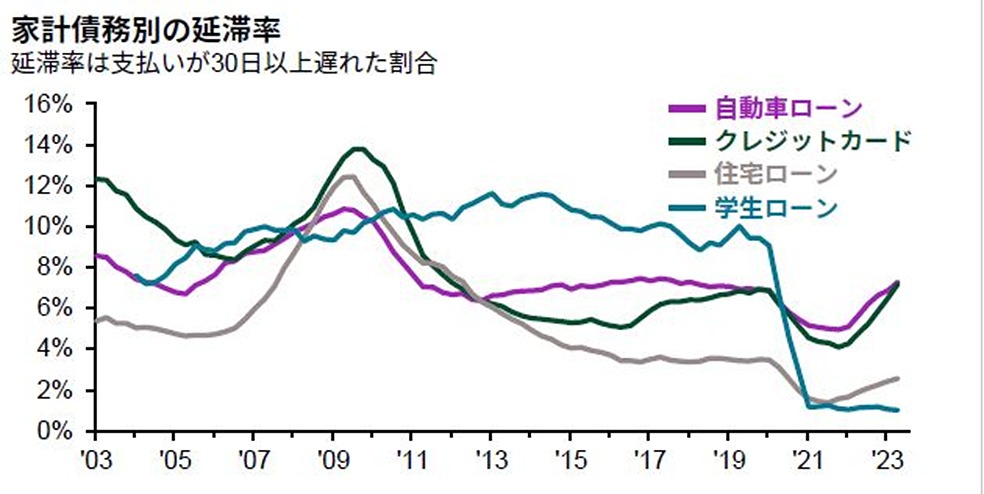

最初にご紹介したいのは、金利上昇の影響で自動車ローンやクレジットカード・住宅ローンなどの延滞率が上昇し始めていることです。

<米国 家計債務別延滞率の推移>

データ出所:JPモルガン・アセット・マネジメント「guide-to-the-markets-jp2023.4Q」

コロナ禍で大量のお金をばらまいた効果で家計に潤沢な資金があったため、これまでは延滞率は低く抑えられていましたが、家計の余剰貯蓄は2023年中にほぼ使い果たしたものと思われます。

バイデン政権下で行われてきた学生ローンの返済据え置き措置が終わって、10月から再び返済が始っていることを踏まえると、今後はさらなる延滞率の上昇が起きる可能性があり注意が必要です。

米国経済はGDPに占める個人消費の割合が高いという特徴があります。

2023年第四半期の個人消費は堅調だったものの、家計に余裕が無くなってきていることを踏まえれば、これから個人消費が徐々に落ちていく可能性は高いと思います。

堅調だった雇用環境も徐々に悪化

また、ここ数年堅調だった雇用も、徐々に落ち始めています。

2023年第四半期の月間平均増加ペースはプラス16.5万人増で、23年初からの同+22.5万人増を大幅に下回り、雇用増加ペースの鈍化が続いています。

企業の採用意欲も減退し始めており、また、賃金の伸び率も低下傾向にあることから、雇用環境は徐々に悪化してきていることは間違いありません。

サービス業などを中心に人手不足の状況は続いていますが、一時期ほど人手不足は深刻では無くなってきています。

特にホワイトカラー層の雇用環境が悪化している点は気がかりです。

米国は2024年中に浅い景気後退期を迎えるのでは

米国は11月には大統領選挙を控えています。

通常、大統領選挙が行われる年は、選挙対策として積極的な財政政策が行われるため、今回も同じような動きが出てくると思いますが、金融引き締めの影響で米国の実体経済が落ち始めていることは事実として考えておく必要があります。

株式市場には「景気の悪化は避けられないものの、景気後退は避けられる」という楽観論が根強く、1月25日にはNYダウが最高値更新するなど、足元のマーケット環境は良好ですが、実体経済は鈍化してきているため注意深く見守る必要があると思います。

私自身、米国は今年年央に浅い景気後退期を迎えると予想しています。

新NISAが始まりましたが、直近の投資動向データを見ていると、日本人の投資は日本国内には向かっておらず、S&P500や全世界株式(オールカントリー)、または米国の情報技術セクターなどの先進国株式に偏っています。

全世界株式とはいっても投資対象の6割以上が米国株ですし、先進国株式の場合も約7割が米国株です。このように米国株に集中投資をしてしまっている状況が続いているため、日本人投資家のポートフォリオのリスクは相当高くなっていると思います。

このまま米国株中心の投資で本当に良いのかどうか、是非冷静に考えてもらいたいと思います。

米国FRBは高止まりするインフレへの対応で、2023年は合計4回の政策金利の引き上げを行いました。2023年1月時点の政策金利4.5%から7月には5.5%まで引き上げられ、これ以上の利上げは行われなかったため、これで利上げのピークを迎えたものとして市場参加者の間では考えられています。

<米国の政策金利推移>

データ出所:外為ドットコム

2023年の株式市場は生成AI関連銘柄が牽引

昨年(2023年)の年初の段階では急激な金利上昇の影響で、年後半には株式市場に向かい風が吹くのではないかという予想が優勢でしたが、9月に金利急上昇の影響で株式市場が一旦調整した時期を除けば、思いのほか堅調に推移したといえるでしょう。

この背景には生成AIへの期待から関連銘柄が買われたこと。

また、来年以降の利下げへの期待感が大きく、期待先行で買われたことがあります。

インフレ・金利上昇で厳しくなりつつある米国の家計

しかし、足元の米国経済には政策金利引き上げの影響がさまざまなところで出始めており、2024年中に景気後退に陥る可能性もまだ残されていると思います。

そこで今回は米国経済に見られる変調の兆しをいくつかご紹介します。

最初にご紹介したいのは、金利上昇の影響で自動車ローンやクレジットカード・住宅ローンなどの延滞率が上昇し始めていることです。

<米国 家計債務別延滞率の推移>

データ出所:JPモルガン・アセット・マネジメント「guide-to-the-markets-jp2023.4Q」

コロナ禍で大量のお金をばらまいた効果で家計に潤沢な資金があったため、これまでは延滞率は低く抑えられていましたが、家計の余剰貯蓄は2023年中にほぼ使い果たしたものと思われます。

バイデン政権下で行われてきた学生ローンの返済据え置き措置が終わって、10月から再び返済が始っていることを踏まえると、今後はさらなる延滞率の上昇が起きる可能性があり注意が必要です。

米国経済はGDPに占める個人消費の割合が高いという特徴があります。

2023年第四半期の個人消費は堅調だったものの、家計に余裕が無くなってきていることを踏まえれば、これから個人消費が徐々に落ちていく可能性は高いと思います。

堅調だった雇用環境も徐々に悪化

また、ここ数年堅調だった雇用も、徐々に落ち始めています。

2023年第四半期の月間平均増加ペースはプラス16.5万人増で、23年初からの同+22.5万人増を大幅に下回り、雇用増加ペースの鈍化が続いています。

企業の採用意欲も減退し始めており、また、賃金の伸び率も低下傾向にあることから、雇用環境は徐々に悪化してきていることは間違いありません。

サービス業などを中心に人手不足の状況は続いていますが、一時期ほど人手不足は深刻では無くなってきています。

特にホワイトカラー層の雇用環境が悪化している点は気がかりです。

米国は2024年中に浅い景気後退期を迎えるのでは

米国は11月には大統領選挙を控えています。

通常、大統領選挙が行われる年は、選挙対策として積極的な財政政策が行われるため、今回も同じような動きが出てくると思いますが、金融引き締めの影響で米国の実体経済が落ち始めていることは事実として考えておく必要があります。

株式市場には「景気の悪化は避けられないものの、景気後退は避けられる」という楽観論が根強く、1月25日にはNYダウが最高値更新するなど、足元のマーケット環境は良好ですが、実体経済は鈍化してきているため注意深く見守る必要があると思います。

私自身、米国は今年年央に浅い景気後退期を迎えると予想しています。

新NISAが始まりましたが、直近の投資動向データを見ていると、日本人の投資は日本国内には向かっておらず、S&P500や全世界株式(オールカントリー)、または米国の情報技術セクターなどの先進国株式に偏っています。

全世界株式とはいっても投資対象の6割以上が米国株ですし、先進国株式の場合も約7割が米国株です。このように米国株に集中投資をしてしまっている状況が続いているため、日本人投資家のポートフォリオのリスクは相当高くなっていると思います。

このまま米国株中心の投資で本当に良いのかどうか、是非冷静に考えてもらいたいと思います。

すべての著作権は(株)大洋不動産に帰属しています。無断転載は固くお断りいたします。