2018/02/10

世界経済は短期的には楽観できるものの、宴の終わりが近づいている

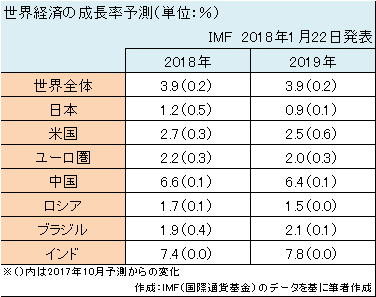

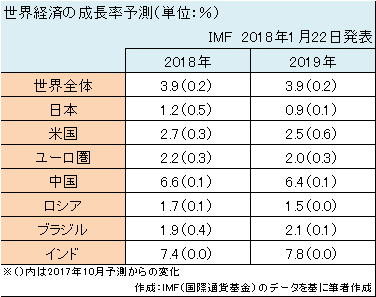

国際通貨基金(IMF)は1月22日に最新の世界経済見通し(改定見通し)を発表しました。

これによれば2018年の世界全体の成長率は3.9%で、昨年10月の予測から0.2%引き上げとなっています。

来年2019年も同じく3.9%の成長率で、昨年10月の予測から0.2%ポイント引き上げられており、世界経済の成長の勢いが増していることがうかがえる内容です。

トランプ政権の税制改革は短期的に米国経済を押し上げる

この中で特に強調されているのが好調な米国経済です。

株式市場においてはすでに過去最高の更新を続けている米国ですが、昨年12月に承認された税制改革で、法人税が減税されることが投資に結びつくことによって、2020年までに累計で1.2%程度成長率を引き上げる効果があると推定されています。

短期的な効果は大きいようですね。

しかし、米国については活発な内需によって輸入が増え、経常赤字が拡大する懸念も示されています。財政赤字の拡大によって将来的な財政面での調整が必要になることなどから、2022年以降の成長率が下がってしまう副作用も示されています。

日本と韓国は輸出が好調

米国以外では、特にドイツと日本・韓国の景気回復が顕著であるとされています。ドイツは内需が底堅く、また今回の世界経済見通しの内容ではありませんが、製造業景況感および消費者信頼感が相当改善していて、家計向けの信用の伸び(住宅ローンの貸出等)も良好です。

イタリア・オランダあたりも全体的に良好で、ユーロ圏全体として上方修正されています。

日本については外需(好調な輸出)を理由に見通しが引き上げられています。これは韓国も同じですが、新機種の登場でスマートフォン向けの半導体等の需要が伸びていることが好材料になりました。製造業の購買担当者景気指数も改善しており、しばらくは製造業を中心に景気回復が続くことが見込まれます。

金融引き締めによる資産価格の修正リスク

このように足元では好調な世界経済ですが、IMFは「中期的には下振れリスクが上回っている」と示しています。とりわけ近年の金融緩和による急上昇した資産価格が、金融政策の引き締めによって修正を余儀なくされる可能性について言及しています。

また、米ドルの上昇、株価の低下の可能性にも触れられています。

それと米国トランプ大統領のNAFTA(北米自由貿易協定)再交渉、英国と他の欧州連合諸国との経済協定の交渉結果が世界経済にとって重荷になりかねないことや、東アジア(北朝鮮問題)と中東の地政学的な緊張、最近の異常気象もリスク要因として挙げられています。

2018年の投資戦略

このように短期的には良好と言える環境の中での投資方法ですが、IMFが金融緩和の影響ですでに資産価格が高騰していることを示唆しているように、株式・債券・不動産などの各資産に価格面での魅力は乏しい状況です。

欧州や新興国については今後の企業業績の向上が見込まれているので、多少は投資妙味を感じる部分も残されていると思いますが、全体的にはある程度高値圏にきているため、まとまった資産の一括投資には慎重になったほうがいい時期であると考えています。

従って、これから投資を行う場合には、NISAやつみたてNISA・確定拠出年金などの税制優遇のある制度を優先的に用いるなどして、定時定額購入による時間分散を図りながら投資を行っていったほうがよいでしょう。

その一方で、すでに投資をしている方の場合は、価格が上がった資産の一部を売却して、リスクの小さい安定的な資産に移すなどして、ポートフォリオ全体のリスクを下げるような調整を行ったほうがよいと思われます。

あくまでも長期分散投資が投資の基本です。市況が良好な時期には長期分散投資の効果をあまり感じることができないものですが、市況が悪くなった時にその効果が発揮されます。

この機会に基本に立ち帰って、分散投資を徹底して行い、将来の資産価格の修正(下落)リスクに備えておきましょう。

国際通貨基金(IMF)は1月22日に最新の世界経済見通し(改定見通し)を発表しました。

これによれば2018年の世界全体の成長率は3.9%で、昨年10月の予測から0.2%引き上げとなっています。

来年2019年も同じく3.9%の成長率で、昨年10月の予測から0.2%ポイント引き上げられており、世界経済の成長の勢いが増していることがうかがえる内容です。

トランプ政権の税制改革は短期的に米国経済を押し上げる

この中で特に強調されているのが好調な米国経済です。

株式市場においてはすでに過去最高の更新を続けている米国ですが、昨年12月に承認された税制改革で、法人税が減税されることが投資に結びつくことによって、2020年までに累計で1.2%程度成長率を引き上げる効果があると推定されています。

短期的な効果は大きいようですね。

しかし、米国については活発な内需によって輸入が増え、経常赤字が拡大する懸念も示されています。財政赤字の拡大によって将来的な財政面での調整が必要になることなどから、2022年以降の成長率が下がってしまう副作用も示されています。

日本と韓国は輸出が好調

米国以外では、特にドイツと日本・韓国の景気回復が顕著であるとされています。ドイツは内需が底堅く、また今回の世界経済見通しの内容ではありませんが、製造業景況感および消費者信頼感が相当改善していて、家計向けの信用の伸び(住宅ローンの貸出等)も良好です。

イタリア・オランダあたりも全体的に良好で、ユーロ圏全体として上方修正されています。

日本については外需(好調な輸出)を理由に見通しが引き上げられています。これは韓国も同じですが、新機種の登場でスマートフォン向けの半導体等の需要が伸びていることが好材料になりました。製造業の購買担当者景気指数も改善しており、しばらくは製造業を中心に景気回復が続くことが見込まれます。

金融引き締めによる資産価格の修正リスク

このように足元では好調な世界経済ですが、IMFは「中期的には下振れリスクが上回っている」と示しています。とりわけ近年の金融緩和による急上昇した資産価格が、金融政策の引き締めによって修正を余儀なくされる可能性について言及しています。

また、米ドルの上昇、株価の低下の可能性にも触れられています。

それと米国トランプ大統領のNAFTA(北米自由貿易協定)再交渉、英国と他の欧州連合諸国との経済協定の交渉結果が世界経済にとって重荷になりかねないことや、東アジア(北朝鮮問題)と中東の地政学的な緊張、最近の異常気象もリスク要因として挙げられています。

2018年の投資戦略

このように短期的には良好と言える環境の中での投資方法ですが、IMFが金融緩和の影響ですでに資産価格が高騰していることを示唆しているように、株式・債券・不動産などの各資産に価格面での魅力は乏しい状況です。

欧州や新興国については今後の企業業績の向上が見込まれているので、多少は投資妙味を感じる部分も残されていると思いますが、全体的にはある程度高値圏にきているため、まとまった資産の一括投資には慎重になったほうがいい時期であると考えています。

従って、これから投資を行う場合には、NISAやつみたてNISA・確定拠出年金などの税制優遇のある制度を優先的に用いるなどして、定時定額購入による時間分散を図りながら投資を行っていったほうがよいでしょう。

その一方で、すでに投資をしている方の場合は、価格が上がった資産の一部を売却して、リスクの小さい安定的な資産に移すなどして、ポートフォリオ全体のリスクを下げるような調整を行ったほうがよいと思われます。

あくまでも長期分散投資が投資の基本です。市況が良好な時期には長期分散投資の効果をあまり感じることができないものですが、市況が悪くなった時にその効果が発揮されます。

この機会に基本に立ち帰って、分散投資を徹底して行い、将来の資産価格の修正(下落)リスクに備えておきましょう。

すべての著作権は(株)大洋不動産に帰属しています。無断転載は固くお断りいたします。